笔者认为在回答这个问题之前,我们应该回答清楚:手术机器人是否真的具备强临床刚需?

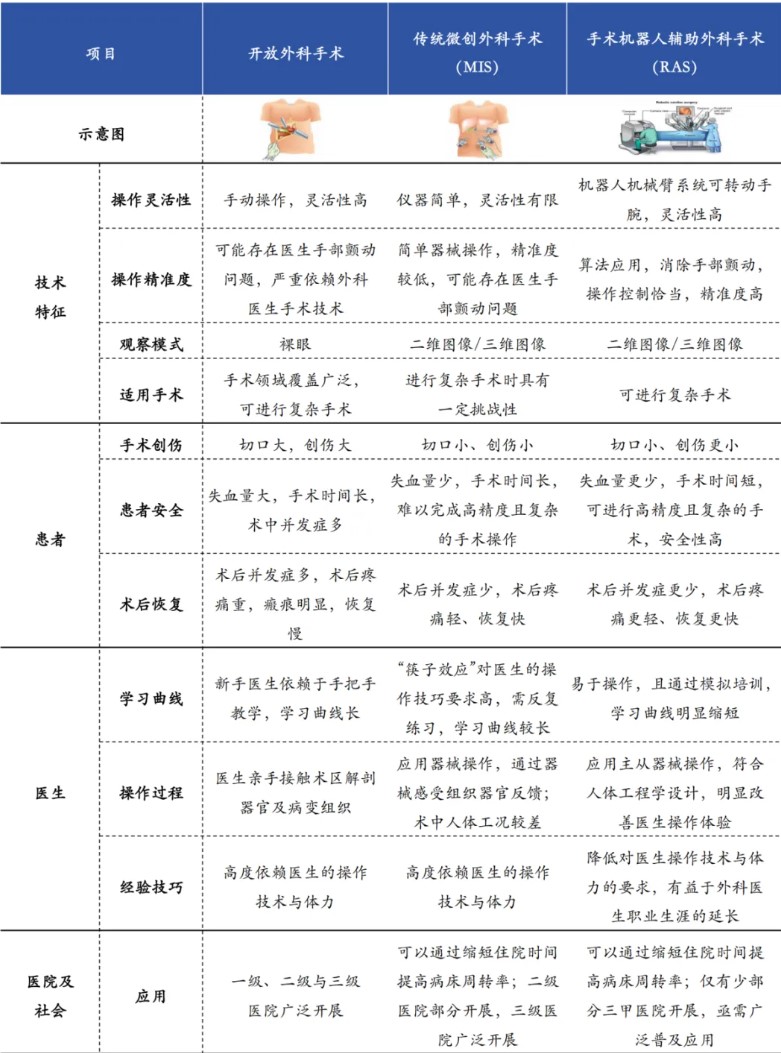

首先,由高端有源医疗装备展知悉,手术机器人进行手术相较于开放外科和传统微创外科手术在临床上具有显著的优点。首先对于医生而言,腔镜手术机器人可以提供清晰、放大的三维手术视野和便捷直观的操作体验;腔镜手术机器人让医生在坐姿状态下开展手术,降低医生在手术过程中的疲乏感,在精确操作、消除震颤等方面较传统腔镜手术存在显著优势;多自由度的手术器械延展了医生的手部功能,使医生手术意图和动作更易实现、更精准。对于患者来说,腔镜手术机器人可以将手术创口最小化,使得患者术中失血少、术后恢复快、并发症风险降低。

图片来源:MedTF

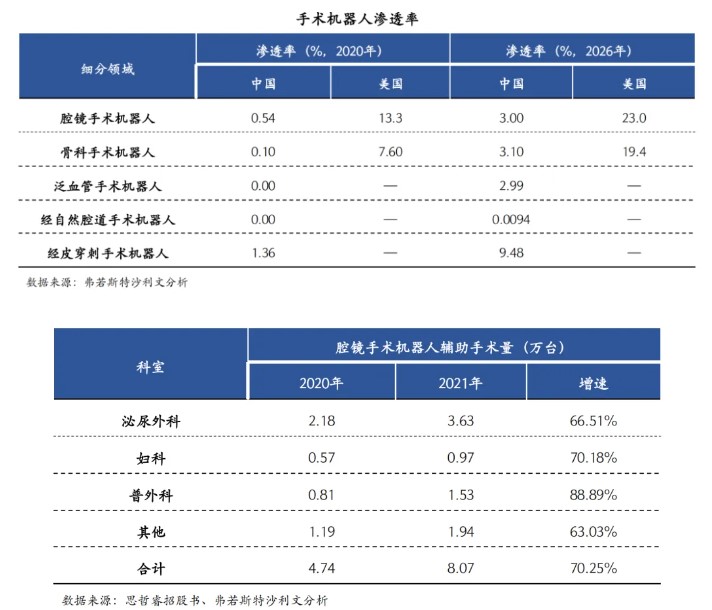

中美手术机器人辅助手术的渗透率和手术量均出现了明显的增长,进一步说明手术机器人具有显著的临床价值。2021年中国手术机器人市场规模达近41.9亿元,2017年-2021年的复合年增长率高达47.6%,远高于全球的25.2%。以腔镜手术机器人为例,2021年中国腔镜手术机器人辅助手术量为8.07万台,渗透率为0.74%;2021年-2025年复合增长率为44.58%,至2025年手术量为35.26万台;腔镜手术机器人辅助手术量在各科室同比增长均达到了60%以上。

图片来源:MedTF

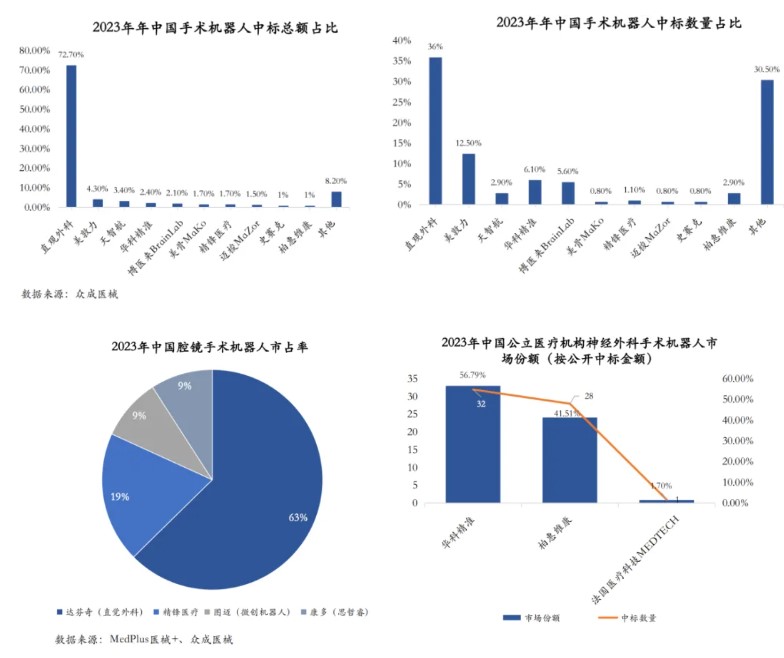

中国手术机器人2023年年度中标总金额比上年同期增长62.5%;中标总数量比上年同期增长26.7%。

图片来源:MedTF

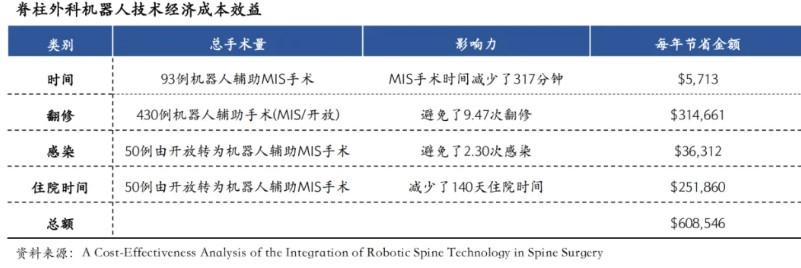

从经济效益的角度看,手术机器人手术相较于非手术机器人手术效益明显,但当前由于手术费用相对较高,患者经济效益有限。评价组“较满意”于用户满意度和手术机器人给医院、社会带来的经济效益,认为给患者带来的经济效益“一般”。

图片来源:MedTF

以脊柱机器人技术应用于脊柱外科手术为例,在美国市场,557例病例在1年时间里机器人手术共节省约410.8万元;手术时间节省3.4分钟,每年节省约3.9万元;机器人技术提高了椎弓根螺钉的精度,避免9.47次翻修,节省约合人民币212.4万元;住院总天数减少了140天,共节省约合人民币170万元;避免感染2.3例,节省约合人民币24.5万元。综合来看,每一年可以节省约合人民币4107,685.5元。可显著减少手术翻修率、降低感染率、住院时间和缩短手术时间。

图片来源:MedTF

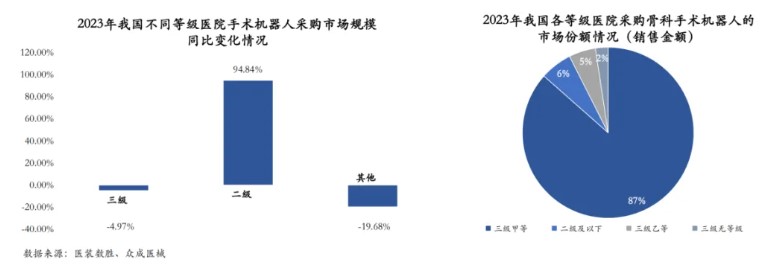

中国手术机器人的医院配置覆盖率进一步下沉,认可度和接受度明显改善。我国二级医院手术机器人采购市场规模增速为94.84%,增长速度最快,其次三级医院增速达到-4.97%,高于全国平均水平,成为行业增长第二快速度。随着2023年4月,首台腹腔手术机器人落户县级医院以来,县级医院手术机器人采购市场规模出现显著增长,2023年达到15.81%,远超其他级别医院。进一步说明手术机器人在我们基层医疗系统也存在着极大的需求和认可度。

图片来源:MedTF

当下,我国手术机器人属于类计划经济性质的市场,受政策影响更为明显,相关企业的产品生产需要更加贴合宏观的医疗政策,充分挖掘产品卫生经济学优势。2023年6月,国家卫生健康委发布“十四五”大型医用设备配置规划,腹腔内窥镜手术系统总规划数819台,其中十四五规划数559台;江苏省、广东省十四五期间获得腹腔内窥镜手术系统配置证35张,浙江省、上海市分别获得30张配置证等。从配置证发放情况来看,江苏省第一批次发放20张手术机器人配置证时就有42家医疗机构申报,且开始下沉到非三甲医院;北京市已超发。与此同时,2023版《大型医用设备配置许可目录》将乙类大型医用设备的价格限制从1000-3000万元调整至3000-5000万元;对于价格介于1000-3000万元的设备,采购流程缩短,医院配置意愿有望提升。在鼓励国产器械的大背景下,国产厂商存在巨大的商业机会。

零部件供应进口依赖严重,附加值高、卡脖子较严重,也是制约我国手术机器人进一步降本的重要因素。手术机器人上游供应链中,伺服电机(成本占20-25%)、减速器(成本占30-35%)、力矩传感器(成本占约5%);直观外科在主从控制方面的专利布局约29%,在手术微器械方面的专利布局约24%。另,从键嘉医疗、思哲睿采购类别看,据招股书披露其对原材料的采购比例分别为93.85%、81.97%;键嘉医疗所采购的原材料中的机械臂占比高达63.23%,采购对象也基本为外资,占比近60%;思哲睿所采购的关键原材料中的电控器件、机械件合计达35.28%,且进口占比较高。

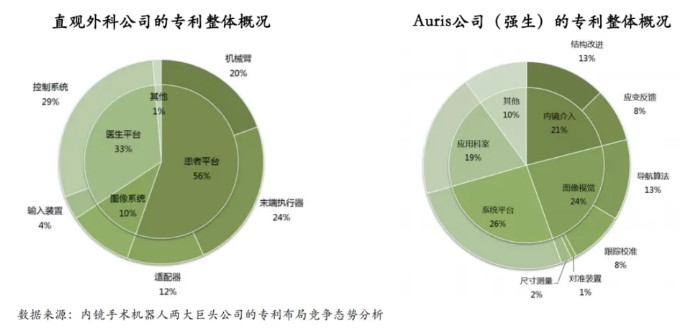

近10年手术机器人的专利集中度维持在30%左右的水平,技术垄断程度总体偏高,且极难突破,未来专利纠纷的可能性大增。从专利布局来看,达芬奇机器人的患者平台系统是直觉外科专利布局的重点,专利申请占比为56%;其中涉及的重要硬件——①机械臂的专利占比为20%、②手术器械(即末端执行器)的专利占比为24%。另一家手术机器人强生的专利布局则集中在内镜介入部分、图像视觉部分及系统平台,无法直面直觉外科的专利壁垒,积极参与直觉外科尚未涉猎的专科领域,采用突围式的专利布局策略破局。

图片来源:MedTF

美国作为本领域最大的专利技术输出国,有50%左右的专利是布局在海外市场 ;中国则是最大的专利技术输入国,未来发生专利纠纷的可能性持续加大。

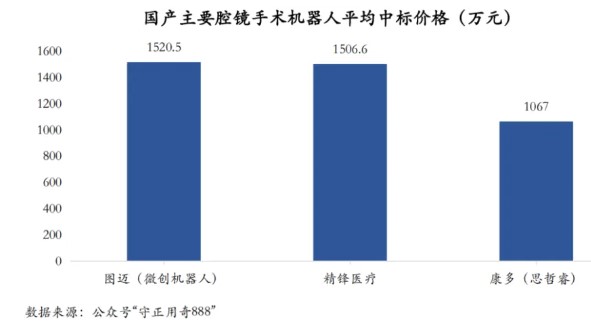

随着国产手术机器人的加速获批上市,企业为加快拓展医院数量,抢占更多地盘,价格战也正式打响。2024年7月26日,微创机器人的图迈®腔镜手术机器人以1199.58万元中标上海一院,刷新国产四臂腔镜手术机器人国内最低中标价,比达芬奇国内最低中标价1300万还低,要知道其在中国区售价一般都在2000-3000万元人民币;而达芬奇机器人的售价在全球从2012年以后基本稳定在150w美元左右。

图片来源:MedTF

部分案例简析

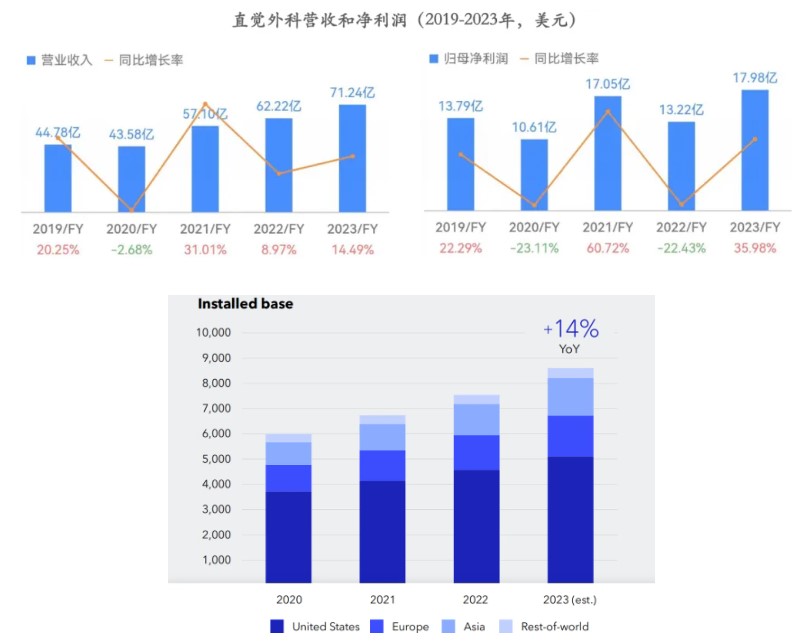

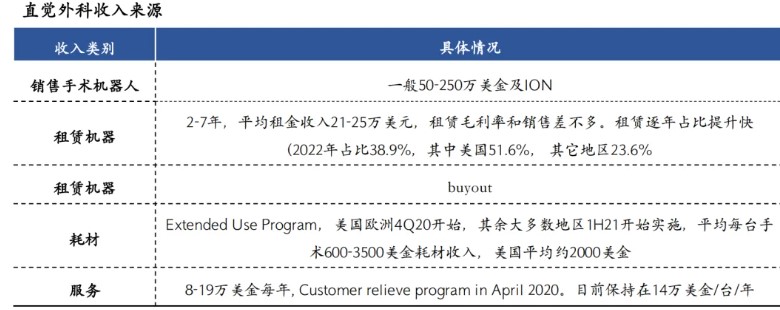

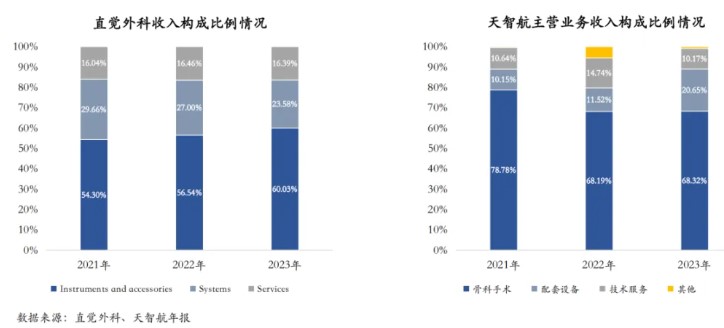

①据直觉外科2023年年报数据,其2021-2023年的归母净利润分别为17.05亿(+60.72%)、13.22亿(-22.43%)、17.98亿美元(+35.98%)。截至2023年美国国内市场贡献了66%的营收,相较于2022年、2021年略有降低。直觉外科的经自然腔道手术机器人—lon系统已在全球安装534套,其中214套为租赁。

图片来源:MedTF

直接销售+租赁模式,促使企业业绩能保持长期稳健地增长。另外,美国的手术机器人医保报销环境较为宽松:2021年美国医保对于腔镜手术机器人的报销额度约在1-3万美元,报销比例较高;对于经自然腔道手术机器人的报销在约1500-3000美元之间,增加了机器人手术的可及性,帮助促进行业发展;以至于达芬奇手术机器人在美国广泛部署:医院覆盖率约90%,中大型医院覆盖超2/3,社区医院渗透率超70%。

图片来源:MedTF

②据天智航年报披露,截至2023年年报披露日公司骨科手术机器人产品已在国内约200家医疗机构进行了常规临床应用,累计完成超过7万例手术;而全国共有3.9万家医院,天智航虽在国内骨科机器人领域占据第一,但整体渗透率极低。

图片来源:MedTF

手术机器人完整的商业闭环是“设备+耗材+技术服务”,天智航与达芬奇在技术服务上的差异较大,可改进空间较大。耗材和服务通常比系统的销售具有更高的利润率;例如2020年,耗材和服务的收入合计占美国机器人辅助腔镜手术市场的74.7%。

图片来源:MedTF

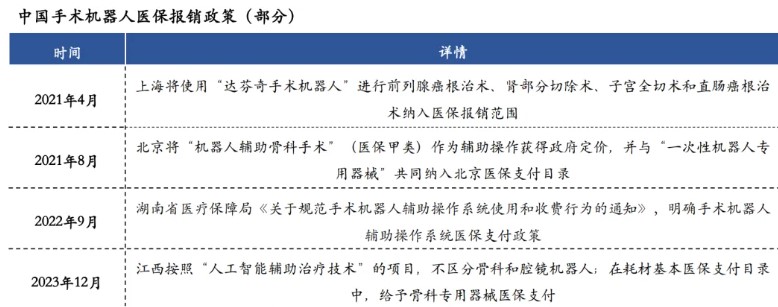

我国对手术机器人的医保报销政策各地均在纷纷尝试退出中,随着政策的日益成熟,手术机器人的下沉速度相信会进一步加快。但同时也很有可能面临着医疗一系列的不确定性风险,以及超出预期的医保整体收紧。从长期来看,随着我国整体医保、商保体系的不断成熟完善,对于手术机器人的前景还是充满期待。

图片来源:MedTF

从上述多角度分析来看,手术机器人的确是存在较重的临床刚需,因而备受医生的推崇。直觉外科的达芬奇手术机器人一直是全球手术机器人争相模仿追捧的对象,其全球安装上千台机器人设备、净利润实现近20亿美元,以及二级市场千亿美金市值让一众参与者中短期难以望其项背。回归到中美两国存在显著差异的市场,美国存在完善的保险报销体系,平均支付能力较高,以及创新医疗器械的友好政策支持等;中国市场最近几年密集推出集采、医疗反腐等一系列有关医保控费的政策,单从达芬奇手术机器人在中国内地的售价明显高于全球市场售价也能看出中国医疗市场产品定价存在较为不合理的嫌疑,预期市场规模也着实存在一定的泡沫。另外,因手术机器人属于医疗大设备,存在较长的学习曲线,一旦医生对该设备的使用熟练度提升后,一般不会轻易换设备,此时具备先发优势的厂商具备显著的领先优势。

一系列的医保控费政策也着实给予了一众参与者重击,当下也正是相关政策在向广度和深度深入推进之时,国内手术机器人在近些年也在密集获批上市,密集的商业化竞争也正式开启。手术机器人在全球市场有个完美的故事对标,也让大家在未正式商业化之前对其有着超乎异常的积极预期,但接踵而至的医疗行业系统性风险直接击破了业界不寻常的预期。一系列综合因素之下,也必定意味着国产手术机器人在销售端存在着极大的挑战;但各方也应该尽力避免无序的市场竞争,以大幅牺牲自身营收来抢占市场,毕竟烧钱的恶性竞争模式终究不得人心,也很难持久(互联网模式玩法在此基本失灵)。

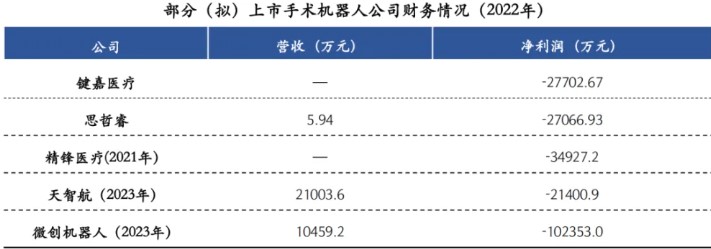

我国手术机器人公司的商业模式并未实际跑通,大面积依旧有可能长期处于亏损状态。由于我国医疗体系与美国存在着显著的差异,从过去几年以及当下的具体情形来看,其在美国和全球医疗市场所取得的成功,无法简单快速复制到中国市场,一众立马商业化的手术机器人公司碰上了最差也许也是最好的经济环境,企业和相关投资人应该对商业化保持长期、且慎之又慎的乐观。当前,我国拟/上市手术机器人公司目前基本均处于亏损状态,亏损金额基本都在2亿元人民币以上,且亏损幅度呈现不断扩大的趋势。

图片来源:MedTF

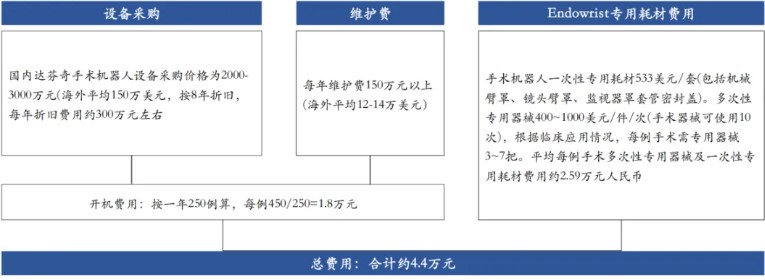

于医院来说,以达芬奇手术机器人为例,据某医院专家透露,一年做400例手术就可实现盈亏平衡;而国产手术机器人终端价相较于达芬奇更低,从这一方面来说,医院以更少的手术量就能实现盈亏平衡。从效益角度来看,医院就存在更大的动力采购国产手术机器人,同时整体提升医院的等级水平。另一方面,进口手术机器人在国内还没有大规模铺开,与其竞争的压力相对较小,国产手术机器人可攻占的空白医院相对容易;但相关国产厂商必须高度重视自身产品的质量,加强产品品控建设,在医院终端树立起高质量的口碑,真正给医生提供便利,真正解决临床痛点,普惠患者。

图片来源:MedTF

最后,医疗赛道可手术机器人化的潜在细分领域较多,参与者在开始将其手术机器人化之前,必须深入展开临床调研,得出正确的临床需求,同时密切联络临床专家以丰富产品能力。不然,脱离临床而做出的伪创新既浪费资源又浪费时间金钱,最终也无法获取终端市场认可,商业化陷入停顿。

想了解更多请前往高端有源医疗装备技术展

文章来源:MedTF

若涉及侵权,请立刻联系删除

关键字: